期现结合为有色经营锦上添花

增强企业风险抵抗能力,实现稳定持续发展

2017年上半年有色金属跌宕起伏,6月有色市场不受需求淡季的影响,在供应端普遍较强劲的情况下,出现一波快速反弹上涨行情。在这样的情况下,期货日报记者跟随上海期货交易所的调研团来到国内有色金属的集中冶炼区甘肃省,走访了中国铝业股份有限公司兰州分公司(下称兰铝)等有色供应端企业。记者在调研中发现期货已成为有色企业资本管理的重要工具,极大地改善了企业的经营模式。

本次调研是上海期货交易所联合深圳市期货同业协会举办的2017年第一期有色金属产业培训基地活动,活动采取理论和实战相结合的模式,来自广东省的期货公司及有色企业的代表参加了此次活动。

下半年国内有色金属或剧烈波动

2017年上半年有色金属跌宕起伏,呈先涨后跌再涨的走势。行业人士认为,下半年受国内各项政策落地和供需不平衡等因素影响,铜、铝、镍等基本有色金属价格将呈现振荡格局。

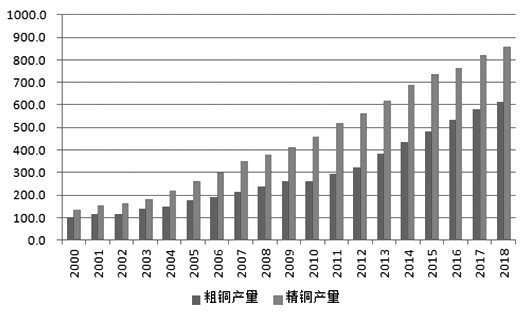

图为中国铜精矿产能、产量(单位:万吨)

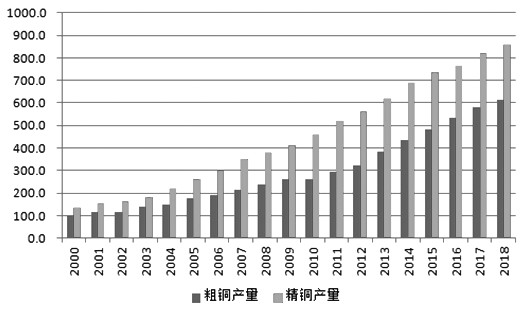

图为中国粗铜和精铜产量(单位:万吨)

就铜价而言,安泰科高级工程师何笑辉认为:“受未来铜矿生产和铜消费增长速度均将放缓及不确定性因素增多的影响,下半年铜价将呈现宽幅振荡格局。”

在何笑辉看来,近年来因在建大型铜矿项目较少,中国铜精矿产量虽仍有上升空间,但极为有限,铜矿产量增幅也因此趋于平缓。此外,中国铜冶炼产能增长高峰已经过去,粗铜和精铜产量的平均增速正在逐渐下降至个位数,未来中国铜矿生产增长有限。

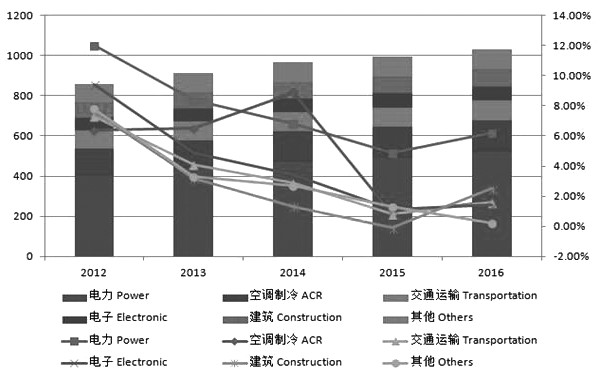

图为中国精铜消费结构及分行业增长率

从铜消费方面来看,未来国内铜的消费主力仍是电力行业。但鉴于现阶段电网投资增速已回落至个位数,且边际上所能创造的消费需求呈持续下降态势,何笑辉认为,下半年铜消费增速难有明显提升。

总的来说,下半年国内铜供需不存在明显矛盾。但鉴于下半年宏观环境波谲云诡,美联储缩表节奏加快,国内金融去杠杆深入等,对铜价会有一定利空,其中金融去杠杆可能引发的资金与债务问题,将对金融属性较强的铜产生深刻影响。因此,何笑辉认为,下半年铜价应呈现宽幅振荡走势。

“下半年铝价将主要受国内政策落实情况影响。”兰铝营销负责人表示,尽管短期内市场受金融高库存常态等因素打压,但随着环保限产政策和清理违规产能政策的逐步落地,也很有可能会出现像去年煤炭去产能那样的情况从而给铝价提供有效支撑。

该负责人认为,在政策执行悬而不决的阶段,三季度沪铝主力合约将在13500元/吨至15000元/吨区间窄幅振荡;而四季度,相信环保限产政策必将顺利实施,受政策执行时的强约束性影响,国内产能长期严重过剩的局面将有所改变,叠加国内外宏观面复苏态势很大可能会催发内外铝市场一致性看涨情绪,2017年后期的铝价将有望抬升到15000元/吨上方。

在中信期货有色金属研究总监吴锴看来,三季度国内镍矿价格将受近期终端需求放缓影响出现振荡探底的可能,而第四季度的价格则需关注生产企业是否在三季度的价格下跌中出现大幅减产,如减产量较大则可能带动镍价企稳反弹。

期货市场已与企业经营密不可分

据期货日报记者了解,作为国内第一批利用期货进行套期保值的企业,目前有色企业对套期保值的认知发生了本质变化,从传统的现货保值理论发展成现代的与现货市场结合的组合投资理论。某种程度上,期货市场已成为企业资产管理的重要工具。

比如,就目前有色行业而言,上下游原料和产品的定价,都能体现出经营与期货的衔接。国内绝大部分的有色金属和贵金属生产、加工、贸易等领域的相关企业,都采用在期货市场点价(盘面价、日结算价)、月均价等方式对原料采购和产品销售进行价格确定结算。

本质上,这是对期货市场价格形成机制的灵活运用。同时,期货市场提供的高度公开、公平、公正和权威的原料和产品价格还被用于企业的风险控制考量。某种程度上,对有色企业而言,期货市场已与企业经营密不可分,为企业投资利润的最大化做出了巨大贡献。

作为国内最大的镍钴生产基地和第三大铜生产企业,金川集团是甘肃省最早走出去的企业之一,境内境外参与期货业务时间较长,在利用期现结合进行套期保值和风险控制上有许多值得借鉴之处。

据金川集团负责人介绍,目前公司采用的是“现货对冲,余量保值”的净敞口保值与“现金流保值(常量库存)”有机结合的套期保值业务管控模式,即先利用现货市场对冲进项端原料和销售端产品的价格风险,当在供应和销售中出现数量或时间的风险敞口时,才会在期货市场建立头寸进行套期保值。

在他看来,企业利用这一期现结合的风险防范和资产保值模式,有效规避了各种市场风险,增强了公司的风险抵抗能力,实现了公司的稳定持续发展。

虽然这一模式的有效性在实践中已获得认证,但并不意味着这一模式是最有效的,可运用于任何有色企业。某行业人士告诉记者,“套期保值模式没有绝对的优劣之分,只有适合与不适合”,企业应根据自身的运营情况、盈利模式以及经营理念量身定制适合自己的套期保值模式。同时,企业还应明确套期保值的本质是规避风险而非投机。

盼望审计制度进一步落实

虽然参与期货套保能为企业降低经营风险,但越来越多的有色企业也发现,现行企业套保管理评价标准的具体规则存在落实不到位问题,引来监管机构的频频问询。为此,产业人士呼吁,相关部门应加强对套保审计机构的指导,确保审计制度全面落实。

某行业人士告诉期货日报记者,目前供应端的套期保值并不好做,这主要受当前期货管理评价标准普遍存在问题,且实体企业在期货市场的参与力度处于弱势等原因影响。他说:“所谓实体企业在期货市场参与力度上的弱势,就是指企业套保‘硬件’上的缺乏,也就是资金和专业人员的短缺。而套保业务的集团化操作,可以更好地配置集团资产,进而提升下属企业乃至集团的市场竞争力。”

另外,当前企业套保管理标准也存在问题,其中最核心的问题在于对企业套保效果审计时,审计机构依然存在将期货和现货分开结算的问题。

实际上,套期保值本身是现货市场和期货市场结合的产物。本质上,是在现货市场和期货市场对同一种类的商品同时进行数量相等但方向相反的买卖活动,是基于通常情况下期货市场和现货市场的走势趋同的原理,其主要目的是通过一边市场的盈利来抵消反向市场的亏损,从而锁定利润达到保值的效果。

如果将期货和现货的运营情况分开结算,除期、现货价格出现相反走势的极特殊情况外,企业的期货或现货市场的账本上势必有一方存在亏损。审计机构将结果上报后,企业将面临监管机构问询。长此以往,势必给企业带来极大的不便。

但如果企业不参与期货市场,企业虽然不会有反复被监管部门问询的压力,可企业的发展也将因竞争力不足而受到限制。毕竟,期货品种在期货市场上市后,相关行业原有的现货定价模式将被打破和替代,而企业竞争模式也由一对一转为一对多的隐形竞争模式。如果企业仍不参与期货市场就等同于人失去了其中一条腿。在市场竞争中,企业也会因“肢体”的残缺而缺少竞争力,进而影响企业未来的发展。

(稿件来源,期货日报)